Şebnem TURHAN

Yüksek bütçe açığı ve yüksek enflasyon ortamında Türkiye 2023 seçim yılını karşılayacak. Hazine ve Maliye Bakanlığı hem bütçe açığını hem de seçim ekonomisinin finansmanını sağlamak için yüksek iç borçlanma hedeflerini belirledi. Önümüzdeki üç ay 173.6 milyar lira iç borçlanma öngören Hazine’nin 2023 yılı hedefi ise 918.3 milyar lira. Merkez Bankası ile Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) aldığı makroihtiyati önlemler ise bankaları kredilendirme ve mevduat politikasında zorunlu sabit getirili menkul kıymet alımına yönlendirirken Hazine’nin de düşük maliyetli borçlanmasını sağlıyor. Bankacılık sektörünün yüksek risk uyarıları yaptığı zorunlu menkul kıymet alımları uzmanlara göre hem seçimin hem de bütçe açığının finansmanının bankacılık sektörüne yüklenmesi sonucunu doğuracak.

Yüksek mevduat faizine uyarı

Merkez Bankası’nın TL mevduatın artırılmasına ilişkin düzenlemede yaptığı son değişikliğin ardından bankacılık sektöründe TL mevduat için yüzde 30’a varan faiz oranları gündeme geldi. Bankalar yüzde 10 civarı faizlerden menkul kıymet alımı yapmak yerine kur korumalı mevduat hariç TL mevduatları artırmak için faiz oranlarını yükseltti. Ancak buna da Merkez Bankası’ndan uyarı geldi. Merkez Bankası bankaların faiz artırımının yaptıkları düzenlemelerin ‘ruhuna aykırı’ olduğunu ve uygulamadan vazgeçilmesini istedi.

Öte yandan Hazine ve Maliye Bakanlığı da kasım-ocak dönemini kapsayan üç aylık iç borçlanma stratejisini yayımladı. Bu dönemde yüksek miktarda iç borçlanma öngören Hazine, bu ay 31.2 milyar liralık iç borç servisine karşılık 57 milyar TL’lik iç borçlanma yapılması programlandı. Aralıkta 24.2 milyar TL’lik iç borç servisine karşılık 49.4 milyar TL’lik, ocakta 46.7 milyar TL’lik iç borç servisine karşılık toplam 69.9 öngörüldü. Eylül sonundaki planda kasım için 31.2 milyar liralık iç borçlanma öngörülmüştü. Yeni planla kasım ayı artırıldığı gibi toplam üç ayda 1 liralık ödemeye karşılık yaklaşık 1.7 liralık bir borçlanma öngörülmüş oldu. Kasımda düzenlenecek 7 ihalenin ilki 7 Kasım’da olacak.

Borçlanmada sabit getirilinin payı yüzde 58’e yükseldi

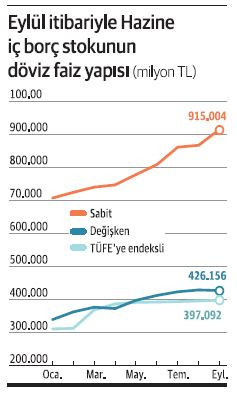

Yine Hazine ve Maliye Bakanlığı’nın açıklamasına göre bankaları sabit getirili menkul kıymet alımına yönelten makroihtiyati önlemler sonunda 2022 yılı başında yüzde 24,6 olan sabit getirili TL cinsi iç borçlanmanın ortalama maliyeti, 2022 Ekim ayına gelindiğinde yüzde 10,9’a geriledi. 2022 Ocak – Ekim döneminde ise yüzde 17,6 seviyesinde gerçekleşti. 2019-2021 döneminde toplam iç borçlanmanın yüzde 38’i sabit getirili TL cinsi senetler ile sağlanmışken, 2022 Ocak – Ekim döneminde sabit getirili TL cinsi senetlerin iç borçlanmadaki payı yüzde 58’e yükseldi.

Hazine’nin 2023 planı da 2022’deki yaşananlara ve politikaya uyumlu şekillendi. 2022 başında Hazine iç borçlanma hedefini 397.1 milyar lira olarak açıklamışken gerçekleşme tahmini 643.7 milyar liraya yükseltildi. Yani yüzde 62,1 artırıldı.

Yukarı yönlü revizyonlar eylül itibariyle yıllık 176.6 milyar liraya yükselen bütçe açığının finanse etme çabalarının bir sonucu olarak yorumlandı. Hazine ve Maliye Bakanlığı verilerine göre eylül ayında merkezi yönetim bütçe dengesi 78.6 milyar lira açık verdi. 9 aylık bütçe açığı 45.5 milyar dolara ulaşırken eylül itibariyle yıllık bütçe açığı da 176.6 milyar TL’ye yükseldi.

Vatandaşın tasarrufu da negatif getiride 2022 bütçe açığına yönelik Hazine’nin adımları izlenirken uzmanlar 2023 bütçe hedeflerinde de seçim bütçesinin izlerinin görüldüğünü vurguladı. Harcamalarda ve bütçe açığında artışın da finansmanı için de Hazine’nin iç borçlanma hedefi 918.3 milyar liraya çıktı.

Makroihtiyati önlemler sadece bankacılık sektörüne yük getirmiyor. Hazine’nin düşük maliyetli borçlanmasını sağlayan düşük faiz politikası TL mevduatın getirisinin negatif olması sonucunu doğuruyor. Merkez Bankası’nın faiz indirimleri sonrasında TL mevduat faizi yüzde 15,4 seviyesine gerilemiş durumda. Üç ay önce yüzde 18 seviyelerinde olsa da mevduat faizi yüksek enflasyonla getiri yine negatifdeydi. Aynı şekilde kurun baskılanması da kur korumalı mevduatın getirisinin düşük kalmasına neden oluyor. Önceki dönemlerde yatırımcısını memnun eden KKM tercihi de son dönemde kurdaki baskı nedeniyle yatırımcısına düşük mevduat faizi kazandıracak. Öte yandan BDDK’nın ve Merkez Bankası’nın aldığı makroihtiyati önlemler tahvil faizlerinde sert düşüşe neden oldu. Bankaların menkul kıymet tutma zorunluluğu hem kredilerde hem de mevduatlarda uygulanıyor. Alınan kararların başında bankaların yabancı para mevduatın yüzde 5’ine kadar tahvil tutulması zorunluluğu geliyor. Bankalar yeni yıldan itibaren TL mevduat oranı yüzde 50 ve yüzde 60’ın altında kalırsa ilave 2 ve 7 puan tahvil tutma yükümlülüğü altındalar. Ayrıca KOBİ, esnaf, mali kesim, KİT, tarım, ihracat ve yatırım kredileri, kurumsal kredi kartları hariç kullandırılan ticari kredilerin yüzde 30’u oranında tahvil tutma şartı bulunuyor. Temmuz-aralık arasında söz konusu kredilerin stok tutarının artış oranı yüzde 10’u aşarsa, aşan tutan kadar tahvil tutulması gerekiyor. Bunun yanı sıra kullandırılan ticari kredi faizi referans oranının 1,4 katını aşarsa yüzde 20, 1,8 katını aşarsa yüzde 90 tahvil tutma şartı da var.

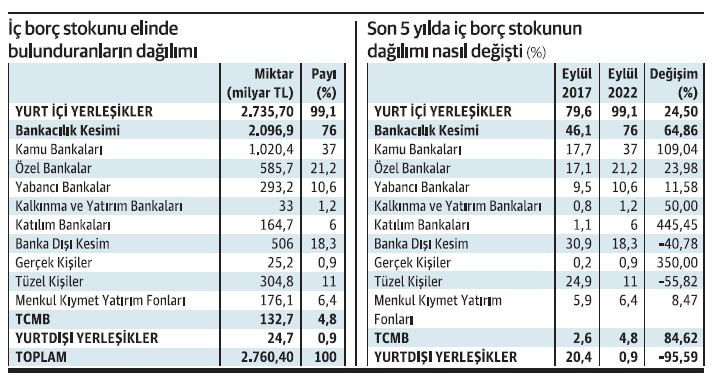

5 yılda bankacılık sektörünün iç borçtaki payı yüzde 65 arttı

Hazine ve Maliye Bakanlığı verilerine göre eylül ayı itibariyle iç borç stokun yüzde 99,1’i yurtiçi yerleşiklerin elinde bulunuyor. Stokun yüzde 76’sı ise bankacılık sektöründe. Bundan 5 yıl önce bankacılık sektörünün iç borç stokundaki payı yüzde 46,1 seviyesindeydi. 5 yılda sektörün elindeki iç borç stoku yüzde 65 artış gösterdi. Dikkat çekici artış kamu bankalarında. Kamu bankaları neredeyse iki katı iç borç stoku bulunduruyor 5 yıl öncesine göre. 2017 Eylül’de kamu bankaları iç borç stokundaki elinde bulundurma oranı yüzde 17,7 iken Eylül 2022 itibariyle yüzde 37’ye çıktı. Özel bankalarda da 5 yıl önce yüzde 17,1 olan pay şu an yüzde 21,2 seviyesinde. Yabancı yatırımcıların ise 5 yılda iç borç stokundaki payı yüzde 95,6 azaldı ve yüzde 20,4’ten yüzde 0,9’a indi.

UZMANLAR NASIL YORUMLADI

ZORLAMAYLA FİNANSMAN SAĞLANIYOR

TOBB ETÜ Öğretim Üyesi Prof. Dr. Fatih Özatay: Zaten bütçe açığı verince Hazine’nin başka finansman yolu yok, tahvil satacak. Bankalar da bu tahvillerin bir kısmını portföyünde tutacak bir kısmını satacaklar. Ancak miktarlar çok yükseldi. Ve normal koşullarda bu döngü bankaların kendi isteğiyle oluyor, Hazine ihaleye çıkıyor, bankalar teklif veriyorlar Hazine de ne kadar teklifi karşılamak istiyorsa karşılıyor. Ama şimdi bir zorlama var. Onun dışında faiz çok düşük ve tahvilin fiyatı artıyor sonuçta ilerde faizlerin artırıldığını düşünelim bankalar buradan zarar yazacaklar. İşlerini zorlaştırıyor. Bu bankaların ne kadar etkiler portföy yapılarına bağlı bilemiyorum. Faiz yükseldiğinde ellerindeki tahvillerin değeri düşecek. Önemli olan başta bir yanlış karar alıyorsunuz faizi indiriyorsunuz, o önce kuru sıçratıyor, sonra enflasyon sıçrıyor, kur sıçramasından ürküyorsunuz bir sürü dolu karar alıyorsunuz dövize talep olmasın diye ama bir sürü düzenleme yapıyorsunuz yetmiyor. Ardından kredi ve mevduata sıra geliyor. Bunların hepsi zorluyor ve başka kırılganlıklar yaratıyor. Hiçbir ülkede faizler hep düşük olmaz ki düşük ve yüksek olduğu dönemler vardır. Bu mevcut sistem içinde başka sistem tasarlanırsa, ekonomiyi kapatıyor, sermaye hareketlerini yasaklıyorsunuz ve her şeyi tek merkezden kontrol ederseniz olabilir. Faiz şudur, bunlara kredi açabilirsiniz olabilir bu başka bir dünya ama o dünyada mıyız onu da bilmiyoruz. İkisinin arasındayız. Her şey merkezden kontrol edildiği dönemler vardı, 70’lerde kredi mevduat faizlerine sınır vardı. Bu ikisinin ortasında bir yerdeyiz onun için karışıklar çıkıyor. Onu da savunanlar olabilir ama o sistemi tasarlamak lazım bir ayağı burada diğeri başka yerde karışıyor işler.

BİLANÇOLARDA VADE VE FAİZ RİSKİ OLUŞTURUYOR

Bilkent Üniversitesi Öğretim Üyesi Prof. Dr. Hakan Kara: Bankalara ilave olarak uzun vadeli tahvil tutma yükümlülüğünün getirilmesi bilançolarında vade ve faiz riski oluşturuyor. Bankalar bunu kredi vadelerini kısaltarak telafi etmeye çalışıyorlar. Şu an itibarıyla yönetebiliyorlar ancak ilerde faizler beklenenden çok daha yüksek seviyelere çıkarsa bankacılık sektörünün sermayesi ciddi anlamda aşınabilir. Faiz artınca ekonomi zaten yavaşlayacak, bazı şirketler iflas edecek ve bankaların aktif kalitesi bozulacak. Bunun üzerine bir de uzun vadeli devlet tahvillerinden gelecek kayıpların eklendiği bir durumda bankacılık sisteminin zorlanabileceğini söyleyebiliriz.

SEÇİM ÖNCESİNDE HARCAMA FIRTINASI GELECEK

TOBB ETÜ Öğretim Üyesi Doç, Dr. Atılım Murat: Orta vadeli programdaki 2021 bütçesine bakınca muazzam bir seçim bütçesinin olduğu görülüyor ve açık konuşmak gerekirse hayatımda hiç görmediğim bir harcama fırtınası gelecek seçim öncesinde. Bir şekilde bunun finanse edilmesi gerekiyor. Son dönemde açıklanan düzenlemeler tedbirlere baktığımız zaman da bu maliyetin bankacılık sektörüne yıkılacağı görülüyor. Bankacılık sektörünün şikayetleri var ama seçime kadar bu şekilde devam edecek. Ama KKM’den gelen yükü, ama seçim için yapılacak bütçe harcamalarının bir kısmı bankacılık sektörü tarafından karşılanacak bu çok net. Yüzde 10 tahvil faiziyle risk alacağıma mevduatta yüzde 30 vereyim diyen bankalar vardı Merkez Bankası uyarısıyla yine bunun önüne geçildi. Politika yapıcıların aklındakiler çok net anlaşılıyor seçime kadar bankalardan finanse edecekler. Bankalar da düşük faizli tahvilleri düşük faizli menkul kıymetleri bilançolarında taşıyarak ciddi şekilde risk almış olacaklar.

HALININ ALTINA SÜPÜRMEK GİBİ BANKALARA SÜPÜRÜLÜYOR

Fortuna Capital CEO’su Dr. Altuğ Özaslan: Menkul kıymet alımı bankacılık sektörünün tercihlerini kendi inisiyatifinden çıkaran ve serbest piyasa dinamiklerinin aksine bir zorlamadır. Bu baskı ile yüksek enflasyon sebebiyle artan vergi gelirlerine rağmen 2022 yılında %180 çevirme oranıyla borçlanan Hazine, tarihi yüksek enflasyon döneminde tarihi düşük reel faiz ile ve ortalama fonlama vadesi yükseltilerek fonlanıyor. Bunun iktisat biliminde adı borç monetizasyonudur. Ama borç monetizasyonu bile genelde serbest piyasa dinamikler içinde gerçekleşirken, bu durum borç monetizasyonunu dahi 1 seviye öteye taşıyarak Türkiye’de bankacılık sektörünü -65% reel faiz ile 5 yıl ve üzere tahvil almak zorunda bırakıyor. Bu da demek oluyor ki, KKM gibi ortodoks ekonomi politikası araçlarının kamuya maliyeti ve seçim ekonomisinin maliyeti, halının altına süpürülür gibi bankacılık sektörünün bilançosuna doğru süpürülüyor. Bu orta ve uzun vadede, en sağlam sektörümüz olan bankacılık sektörü için istenmeyen riskleri doğurmaya gebe bir politikadır. Umarım bu politikalar neticesinde 90’lı yılların tarihinin kafiyeli olduğunu görmeyiz.

KAMU FİNANSMANI İÇİN ANGARYA SALINIYOR

Ekonomist Uğur Civelek: Konu şu enflasyon yüzde 80’nin üzerinde kalırken yüzde 50’nin altına düşmesi beklenmezken yüzde 10,5 referans faiz var, yüzde 20’lerden kamu finansmanını nasıl sürdürecekler? Bankalara kamu finansmanı için angarya salınıyor. Bütçe açığı yüksek ve finansman lazım ve bunu düşük faizle yapmak istiyorlar. Eki açıdan bakılmalı, bankalar tek başına bu yükü çekemez. Bankalar aracıdır. Bankalardan yüksek bütçe açığında ortaklık istiyorlar. Düşük faizle seçim finansmanını karşılasınlar istiyorlar bankalardan ve bunu yapmaya zorluyorlar. Bankalar aracıdır bu finansman yine vatandaştan gelecek. Bankalarda risklerini azaltma konusunda adımları olduğunu görüyoruz. Yeni kredi vermek isteksizliği var, bir takım kurumsal kredilerin geri alabilmesi için menkul kıymet tavsiyesi var, halka açılsın tahvil ihraç etsin bankaya olan borcu ödesin isteniyor. Bankalar büyümek istemiyor, iki ateş altında sıkışmış vaziyetteler. Bu kötü bir yol bu yolun sonu yok. BDDK, Merkez Bankası ve siyaset de o yola sürmeye çalışıyor. O yola giren bankalar çıkamaz bu gidiş kredi kalitesini çökertiyor.