Şebnem TURHAN

Merkez Bankası’nın yeni düzenlemesi bankaları yine Hazine tahvillerine yönlendiriyor. Zaten son dönemde teminat koşullarındaki değişim nedeniyle sabit kuponlu tahvile yönelmiş ve tahvil faizleri enflasyon ve risklerden bağımsız olarak yüzde 17’nin altına gelmişti. Düzenlemenin etkisi anında kendini gösterdi ve dün iki yıllık ve 10 yıllık gösterge tahvil faizi sert geriledi. İki yıllık gösterge tahvil faizi yüzde 17,62’den yüzde 14,23’e kadar indi ardından yüzde 15,75’e yükseldi, ancak 10 yıllık gösterge tahvil faizi de yüzde 16,93’ten yüzde 13,96’ya düştü. Buna karşın Türkiye’nin 5 yıllık iflas risk primi CDS’leri 800 baz puanı arttı ve 29 Temmuz’dan bu yana en yüksek seviyesine çıktı.

Merkez Bankası’nın düzenlemesi neydi?

Merkez Bankası cuma günü ticari kredi faizlerini TCMB’nin faizlerine yaklaştırmak için uygulamaya aldığı önlemlerin başında zorunlu karşılığa tabi krediler için yüzde 20 düzeyinde uygulanan zorunlu karşılık tesisinin, yüzde 30 oranında menkul kıymet tesisi ile ikame edilmesinin hükmüne bağladı. Yine 30 Aralık 2022 itibarıyla 29 Temmuz 2022 tarihine göre yüzde 10 kredi büyüme oranını aşan kredi tutarı kadar menkul kıymetin bir yıl boyunca tesis edilmesine karar verildi. Ve, hariç tutulan kredi türlerinin harcama mukabili kullandırılmaması halinde menkul kıymet tesisine tabi olması kararlaştırıldı. Bunun yanı sıra tebliğin yayımı tarihinden itibaren 2022 yıl sonuna kadar kullandırılacak ticari nitelikteki kredilerde Merkez Bankası tarafından yayımlanan yıllık bileşik referans oranın 1.4 katı üzerinde yıllık bileşik faiz oranıyla kullandırılacak kredi tutarının yüzde 20’si, 1.8 katı üzerinde yıllık bileşik faiz oranıyla kullandırılacak kredi tutarının yüzde 90’ı nispetinde menkul kıymet tesis edilmesine karar verildiği belirtildi. Uzmanların hesaplamasına göre bu ticari kredi faizinde yüzde 22,85 – 29,38’u aşan bankaların ilave menkul kıymet tutması gerektiğini gösteriyor.

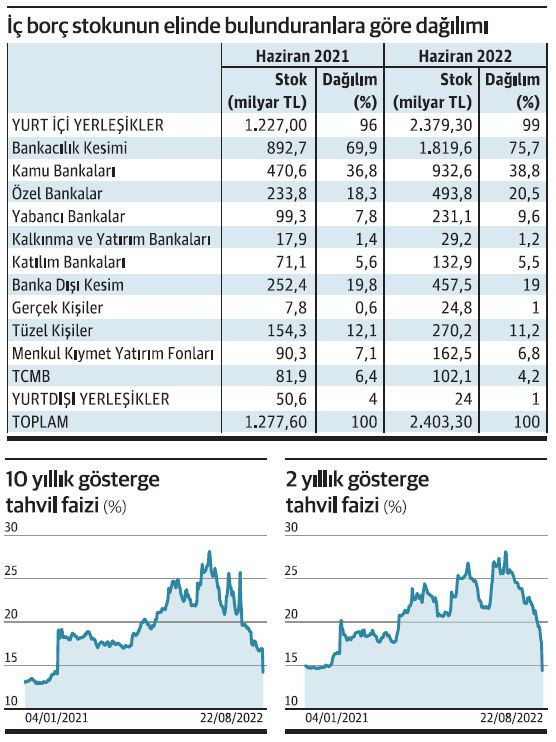

Tahvilin yüzde 75,7’sini bankalarda bulunuyor

Uzmanlar, yeni karşılık politikasının bankaların tahvil talebini yeniden artıracağını ancak ne kadarlık tahvil talebi olacağının henüz bilenemeyeceğini belirtiyor. Hazine verilerine göre tüm tahvil stoku toplam 2.4 trilyon TL ve bunun 1.8 trilyon TL’si bankalarda. Uzmanlar, bunların zaten önemli kısmının vadeye kadar elde tutulduğunu ya da APİ çerçevesinde TCMB’ye teminat olarak verildiğini kaydetti. Hazine ve Maliye Bakanlığı verilerine göre 1.8 trilyon liralık bankaların tuttuğu tahvilin önemli bir bölümü de kamu bankalarının üzerinde. Verilere göre toplamda Hazine tahvillerinin yüzde 75,7’si bankaların elinde bulunuyor. Kamu bankaları yüzde 38,8’ini bulundururken özel bankalar yüzde 20,5 yabancı bankalar ise yüzde 9,6 Hazine tahvilleri tutanlar arasında. Katılım bankalarında yüzde 5,5, kalkınma ve yatırım bankalarında ise yüzde 1,2 payda Hazine tahvili bulundurduğu görülüyor.

İlerleyen dönemde bankalar için riskli olabilir?

Peki bundan sonra ne olacak? Bankacılık kaynakları haziranda uygulamaya alınan makro ihtiyati tedbirlerin teminat yapısında getirdiği değişikliğin bankaları sabit kuponlu tahvile yönlendirdiğini ve bu yıl boyunca da bankaların TÜFE’ye endeksli Hazine tahvillerine büyük ilgi gösterdiğini hatırlattı. Yeni getirilen düzenlemeyle bankaların piyasadan alabilecekleri tahvil miktarının sınırlı olduğunu kaydeden uzmanlar hazinenin uzun vadeli tahvil ihalelerinde, düşük faizle, yüklü miktarlarda satış yapılacağını kaydetti. Ancak uzmanlar enfl asyonun mevcut yüksek seviyesine karşın, oldukça düşük bir faizden uzun vadeli tahvile yatırım yapmanın bankaları ilerleyen dönemde zorlayabileceğine dikkat çekiyor.

Bankalar kredi musluklarını daha da sıkar mı?

Bankacılık kaynakları yüksek enflasyon ve risk priminin yüksekliğinin bankaları zorlayabileceğini ve piyasanın bir noktadan sonra ticari kredilerde çok seçici olacağını ve bunun da kredi hacmini daraltıcı bir etki yaratacağını vurguladı. Ayrıca bankacılık kaynakları kamu bankalarının daha agresif kredi vermeleri, ya da ilerleyen vadede bu düzenlemede bazı değişiklikler yapıldığının da görülebileceğine işaret etti.

Gösterge tahvil faizlerinde hızlı geri çekilme

Haziranda getirilen düzenleme sonrası gösterge tahvil faizlerinin gerilediği görüldü. 10 yıllık gösterge tahvil faizi Mart 2022’de yüzde 28 seviyelerindeyken cuma kapanış itibariyle yüzde 16,93’e kadar düştü. Dün ise 297 baz puan düşüşle yüzde 13,96’ya sert gerileyen 10 yıllık tahvil faizinin yanı sıra 2 yıllık gösterge tahvil faizinde de gerileme yaşandı. Cuma kapanışta yüzde 17,62 seviyesinde olan 2 yıllık gösterge tahvil faizi yüzde 14,23’e kadar indi ve 339 baz puanlık düşüş görüldü. 5 yıllık gösterge tahvil faizinde de aynı seyir yaşandı. Cuma kapanışta yüzde 16,77 olan 5 yıllık gösterge tahvil faizi yüzde 13,98 ile yüzde 14’ün de altına geldi. Düşüş 279 baz puan gerçekleşti. Analistler önümüzdeki dönemde de tahvil faizlerinde düşüşün sürebileceğini dile getirdi.

Ticari kredi büyümesi %25’in altına geldi

Merkez Bankası Para Politikası Kurulu toplantısında politika faiziyle ticari kredi faizi arasındaki makasa dikkat çektiği gibi son dönemde yavaşlayan iktisadi aktiviteyi işaret ederek sanayide ve istihdamda ivmenin ve artışın sürmesi için finansal koşulların destek olması gerektiğini vurgulamıştı. Bu nedenle de 100 baz puanlık faiz indirimi yaptığını açıklamıştı. Merkez Bankası’nın işaret ettiği gibi ticari kredi faizleri kurumsal kredi kartları ve kredili mevduat hesapları hariç 12 Ağustos haftasında ortalamada yüzde 27,64’e yükseldi. Buna karşılık ticari kredi büyümesi 13 haftalık yıllıklandırılmış ve kur etkisinden arındırılmış olarak yüzde 24,92 ile yüzde 25’in altına geriledi. Toplam kredi büyümesi de yüzde 34,5’e inerken tüketici kredilerinde arındırılmamış büyüme ise yüzde 50’ye indi. Ticari kredi büyümesi 13 haftalık yıllıklandırılmış ve kur etkisinden arındırılmış büyümesi kamu bankalarında yüzde 38,5 olurken özel bankalarda yüzde 13,42 olarak hesaplandı. Yani ticari kredi büyüme hızındaki ivme kaybı özel bankalarda daha dikkat çekici oldu.

5 yıllık CDS’ler yeniden 800 baz puanı aştı

Merkez Bankası’nın perşembe günü Para Politikası Kurulu toplantısında 100 baz puanlık faiz indirimi sonrası yönünü yeniden yukarıya çeviren Türkiye’nin 5 yıllık iflas risk primi CDS’ler dün açılışta da yeniden 800 baz puanın üzerine çıktı. Bu seviye 29 Temmuz’dan bu yana görülen en yüksek seviyeye işaret ediyor. Türkiye’nin 5 yıllık iflas risk primi CDS’leri temmuz ortasında 900 baz puan ile 2008 yılından bu yana en yüksek seviyeye çıkmıştı. Küresel piyasalardaki risk iştahının artması ve Rusya’dan yaşanan sermaye girişleriyle CDS’lerde ağustos ayında 700 baz puanlı seviyenin altına gevşeme gözlenmişti. 11 Ağustos’ta ise 650 baz puanın altını test eden risk primi ardından yeniden yükselişe başladı.